Berikut tiga cara untuk menjadikan aplikasi anggaran Anda lebih cerdas:

1. AUTHENTIKASI BIOMETRIK

Keamanan aplikasi keuangan Anda adalah area di mana kecerdasan buatan dapat bersinar dengan segala kemegahannya. Anda harus menawarkan kepada pengguna sesuatu yang jauh lebih canggih daripada kata sandi. Bagaimanapun, keamanan aplikasi fintech bukan hanya tentang mencegah kebocoran data. Yang dipertaruhkan juga adalah ketenangan pikiran dan kepercayaan diri pengguna. Mereka harus merasa nyaman secara psikologis menggunakan aplikasi anggaran Anda. Perangkat lunak berbasis AI menanamkan kepercayaan diri yang diperlukan. Saat ini, teknologi otentikasi biometrik adalah salah satu metode perlindungan data yang paling andal. Penyerang dapat dengan mudah memilih kata sandi yang benar dengan bantuan algoritma modern. Namun banyak penyusup yang tidak dapat menangani pemalsuan karakteristik fisik unik pengguna.

Otentikasi biometrik dapat dilakukan melalui pengenalan wajah, verifikasi suara, pemindaian iris mata, atau identifikasi sidik jari. Setiap metode memiliki kekhasan penerapannya masing-masing. Misalnya, pemindaian iris mata memerlukan peralatan khusus. Parameter kamera pada perangkat biasa seperti ponsel cerdas atau komputer seringkali tidak mencukupi untuk pemindaian semacam itu. Sebaliknya, pengenalan wajah dan verifikasi suara tidak memiliki persyaratan perangkat keras yang ketat.

2. MESIN PERCAKAPAN

Perkembangan kecerdasan buatan terkadang tampak seperti antara teknologi dan keajaiban. Asisten keuangan digital juga bisa menjadi lawan bicara dengan suara manusia.

Pengguna memiliki preferensi dan kebiasaan yang berbeda-beda. Anda perlu memberi pengguna opsi untuk memilih cara mendapatkan informasi dari aplikasi. Dalam beberapa kasus, menemukan informasi yang diperlukan di layar tidaklah ideal. Lebih mudah bagi pengguna saat bepergian untuk bertanya, “Hai, berapa saldo kartu kredit saya?” dan dapatkan jawaban suara.

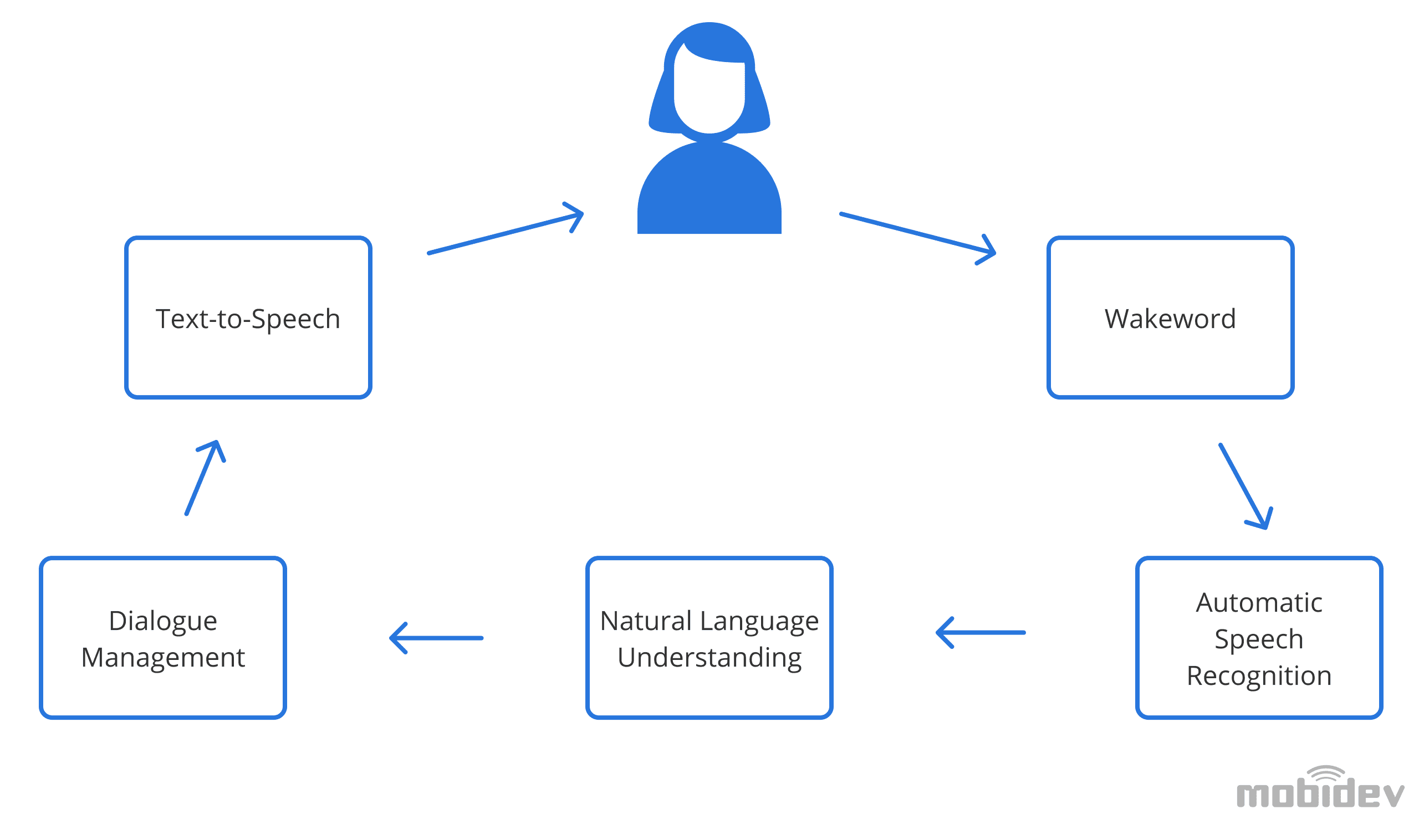

Mesin percakapan bertenaga AI memastikan komunikasi lancar antara aplikasi keuangan dan penggunanya. Dua teknologi memainkan peran sentral: Pemrosesan bahasa alami (NLP) dan Pemahaman Bahasa Alami (NLU). Ada kata ajaib di sini yang disebut wakeword. Perintah khusus ini memicu keajaiban komunikasi manusia dengan aplikasi keuangan yang dijanjikan.

Pada gambar, Anda dapat melihat cara kerja modul perangkat lunak mesin percakapan untuk aplikasi manajemen keuangan AI.

Mesin percakapan yang terlatih membuat aplikasi keuangan mudah digunakan dan meningkatkan keterlibatan pengguna. Kami mengembangkan modul-modul tersebut dengan keahlian kami yang mendalam dalam Machine Learning (ML), sebuah subbidang AI.

3. PENGAKUAN PENERIMAAN

Kami menerima dokumen keuangan dalam berbagai format. Kebutuhan untuk mentransfer data secara manual dari kertas ke perangkat mengingatkan kita pada hari-hari ketika Anda mencatat pengeluaran Anda di spreadsheet. Dan jika Anda memperhitungkan berapa banyak waktu yang dibutuhkan untuk mencari kesalahan yang pasti terjadi, kenangan ini mungkin tidak begitu menyenangkan.

Ternyata fitur pengenalan penerima akan membuat aplikasi keuangan Anda lebih ramah pengguna. Situasi dengan asisten keuangan berbasis AI semakin menyerupai wawancara langsung dengan kandidat untuk posisi serupa.

Inilah perekrut Anda yang menanyakan kandidat apakah mereka tahu cara menggunakan pemindai. Izinkan kami menjawab pertanyaan ini untuk asisten digital. Ya, kami membuat aplikasi anggaran sehingga bisa memindai kuitansi, otomatis menginput data pengeluaran.

Untuk melakukan hal ini, kami menggunakan teknologi pengenalan karakter optik (OCR) , yang mengubah gambar pindaian menjadi teks dan angka. Fitur aplikasi keuangan tersebut membaca penjual barang atau jasa, tanggal, dan jumlah pembayaran. Pengeluaran yang dikonfirmasi dengan tanda terima yang dipindai akan secara otomatis dimasukkan ke dalam laporan pengeluaran.

Mengenali dan menganalisis informasi dari kuitansi tidaklah mudah. Oleh karena itu, ini menjadi masalah bagi AI, khususnya untuk model ML tingkat lanjut. Karena model seperti itu, dimungkinkan untuk memproses berbagai jenis dokumen, dan, jika perlu, mengoreksi data keluaran OCR secara manual untuk mendapatkan hasil yang lebih akurat.

Jadi, sebagai contoh visual, kami telah mencantumkan tiga fitur canggih berbasis AI. Mereka cocok untuk robo-advisor individu dan untuk solusi bisnis.

Faktanya, AI dalam keuangan perusahaan memberikan lebih banyak peluang karena sektor ini lebih beragam dan spesifik. Itu sebabnya nanti di artikel ini kita akan kembali ke topik ini, membahas tentang alat manajemen keuangan AI untuk perusahaan.

Aplikasi keuangan AI yang dirancang dengan baik dapat menjadi pengganti konsultan keuangan “manusia”. Cepat atau lambat, akan tiba saatnya Anda merasa membutuhkan solusi dengan pengalaman pelanggan yang baik tanpa kesalahan manusia dan faktor bus. Mulai saat ini, saatnya menentukan cara membuat aplikasi keuangan yang diperkaya dengan fitur AI.

PENGEMBANGAN APLIKASI KEUANGAN PRIBADI

Aplikasi keuangan pribadi atau asisten keuangan pribadi merupakan aplikasi yang membantu pengguna mengelola uangnya dengan lebih cerdas. Aplikasi semacam itu dapat melakukan berbagai tugas, mulai dari memantau pengeluaran dan pendapatan hingga memberikan saran mengenai opsi investasi yang paling sesuai. Beberapa aplikasi juga dapat mengelola langganan dan memberikan tarif yang lebih baik bagi pengguna. Misalnya, TrueBill secara otomatis memindai tagihan pengguna dan mencari cara terbaik untuk menabung.

Asisten keuangan virtual yang digerakkan oleh kecerdasan buatan dapat berupa aplikasi mandiri atau perangkat lunak yang terhubung ke rekening perbankan pribadi. Dalam kasus kedua, pengguna akan mendapatkan lebih banyak kesempatan untuk mengontrol dan mengelola pengeluaran dan pendapatan mereka, karena perangkat lunak akan secara otomatis mengambil data seperti riwayat transaksi.

Karena standar perbankan Terbuka , bank dan aplikasi keuangan dapat bertukar data pengguna dengan aman atas persetujuan mereka. Skenario ini membantu mengotomatiskan aliran data dan mendapatkan wawasan yang lebih bermakna untuk nasihat keuangan yang lebih baik.

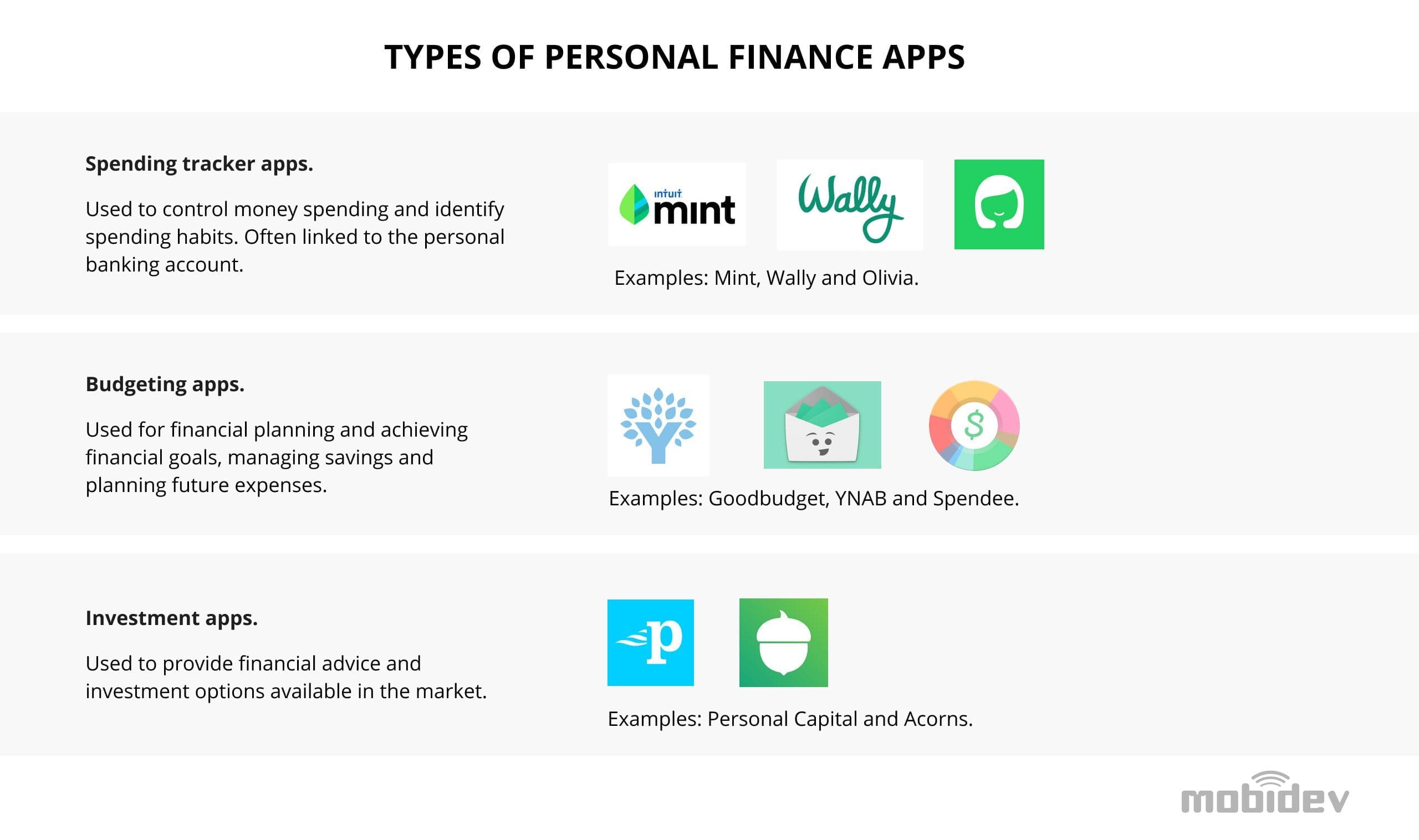

JENIS APLIKASI KEUANGAN PRIBADI

Sebelum kita mempelajari cara membuat aplikasi keuangan, mari kita cari tahu jenis perangkat lunak apa saja yang ada di pasaran.

Perlu dicatat bahwa sebagian besar aplikasi keuangan pribadi menggabungkan beberapa jenis menjadi satu. Ini adalah cara untuk memberikan pengalaman pengguna yang lebih baik dan menawarkan layanan manajemen keuangan yang komprehensif. Sedikit lebih jauh lagi, kami tidak hanya akan membahas tentang multi-solusi tersebut tetapi juga menunjukkan cara kerjanya.

FITUR UTAMA APLIKASI ASISTEN KEUANGAN PRIBADI

Anda sudah mengetahui tentang fitur-fitur canggih berbasis AI untuk asisten keuangan pribadi AI Anda. Perhatikan juga fungsi dasar aplikasi pengelolaan uang apa pun.

Berikut adalah fitur yang diharapkan pengguna untuk dilihat secara default di aplikasi asisten keuangan. Kami melengkapi daftar fitur dengan tip relevan tentang cara menerapkannya dengan benar:

FUNGSI DASAR APLIKASI PENGELOLAAN UANG

- Pendaftaran/Masuk. Terapkan otentikasi dua faktor menggunakan biometrik. Sistem Masuk Tunggal (SSO) juga sesuai. Ini memberikan autentikasi pengguna yang aman dengan satu set kredensial untuk beberapa aplikasi.

- Profil pengguna. Personalisasi akan meningkatkan pengalaman pengguna. Misalnya, izinkan pengguna mempersonalisasi tema aplikasi, memilih notifikasi, dan lainnya.

- Melacak biaya. Data laporan pengeluaran dapat diambil dari riwayat transaksi jika aplikasi terintegrasi dengan software perbankan. Ekstraksi data dari tanda terima menggunakan OCR dan input manual juga dimungkinkan.

- Integrasi dengan rekening perbankan.

- Kategorisasi dan penganggaran. Sarankan daftar dasar kategori pengeluaran bulanan default. Berikan pengguna peluang untuk memperluas dan menambahkan detail ke daftar ini.

- Menetapkan tujuan keuangan. Tetapkan daftar dasar sasaran default dan izinkan pengguna memperluas, menelusuri, dan memodifikasinya.

- Investasi dan tabungan. Bantu pengguna mengotomatiskan investasi. Mereka mungkin menetapkan batas pengeluaran, mengumpulkan uang receh dari pembelian harian, atau mengirimkan sebagian pendapatan ke rekening investasi. Anda juga dapat mengembangkan dan mengimplementasikan modul robo-advisor investasi yang didukung AI.

- Analisis dan laporan. Visualisasi laporan berkualitas tinggi memudahkan pengguna memahami situasi keuangan mereka.

- Pemberitahuan dan peringatan. Biarkan pengguna memilih dan menyesuaikan jenis pesan dan pengingat yang ingin mereka terima.

Sejauh mana gagasan Anda tentang fungsi penasihat robot keuangan sesuai dengan apa yang kita bicarakan? Hubungi kami untuk mendiskusikannya.

STUDI KASUS UNTUK APLIKASI MANAJEMEN KEUANGAN KELUARGA

Apa yang kami lihat, kami yakini. Mari kita lihat cara membuat aplikasi anggaran dalam contoh dunia nyata. Studi kasus yang sama menunjukkan bagaimana solusi keuangan yang dikembangkan oleh MobiDev ini beroperasi.

Pendiri startup yang berbasis di AS datang kepada kami untuk membuat aplikasi anggaran untuk keluarga. Dia menyusun platform untuk membantu keluarga melacak dan menganalisis aliran keuangan dan merencanakan anggaran. Perwujudan teknologi dari idenya sepenuhnya dipercayakan kepada kami. Platform keuangan keluarga Pocket Account adalah hasil dari upaya bersama kami.

Pengembangan aplikasi penasihat keuangan AI untuk keluarga memiliki aturan mainnya sendiri. Aplikasi harus dapat diakses agar nyaman digunakan oleh semua anggota keluarga. Solusi intuitif, desain UI/UX yang ramah adalah dasar pembuatan aplikasi anggaran untuk digunakan di rumah.

Penting untuk melihat poin-poin penting dari proyek ini:

1. Rantai aturan alokasi anggaran kompleks yang dapat disesuaikan

Dalam perangkat lunak kami, keluarga mengonfigurasi distribusi anggaran mereka secara otomatis. Semua bidang pengelolaan dana hadir. Platform ini mencakup pembayaran rutin terkini, pengeluaran satu kali, tabungan, investasi, dan banyak lagi.

Dimungkinkan untuk menciptakan rantai aturan distribusi uang, bahkan yang rumit sekalipun. Mengingat keluarga adalah perusahaan kecil, kami telah menerapkan hierarki akses dan izin.

Bos perusahaan (orang tua) dapat mengontrol keseluruhan anggaran keluarga dan pribadi. Mereka dapat dengan mudah mengatur pembayaran satu kali dan berulang untuk setiap pengguna. Akses terhadap informasi dapat disesuaikan untuk setiap orang seperti halnya pengelolaan rekening bank. Privasi di bidang keuangan dihormati di mana pun, sehingga aplikasi yang dikembangkan oleh MobiDev akan membantu menjaga informasi dalam keluarga.

2. Arsitektur yang kondusif untuk skalabilitas dan peningkatan di masa depan

Kami memilih arsitektur berbasis peristiwa (EDA) , yang terdiri dari layanan yang dipisahkan. Menerapkan solusi arsitektur seperti itu memfasilitasi penskalaan, peningkatan, dan penerapan. Anda dapat melakukan semua ini hanya untuk bagian tertentu dari sistem tanpa mempengaruhi bagian lain. Dengan cara ini, Anda dapat mengimplementasikan fitur aplikasi baru dengan lebih cepat di masa mendatang. Dimungkinkan untuk mengatur jalur perbaikan. Pengayaan fungsionalitas secara berkelanjutan akan terjadi melalui penambahan, pertama-tama, fitur-fitur berbasis AI.

Pendekatan data yang dipisahkan berdampak positif terhadap toleransi kesalahan dan ketahanan sistem. Selain itu, EDA berkontribusi terhadap ketangkasan pembangunan. Kemampuan untuk menguraikan proses yang kompleks juga mempercepat dan menyederhanakan pemrograman.

3. Mengurangi waktu pemasaran

Saat sepakat dengan pelanggan tentang cara membuat aplikasi anggaran, kami mengidentifikasi pengurangan waktu pemasaran sebagai salah satu prioritas. Selain itu, seingat Anda, platform ini ditujukan untuk seluruh anggota keluarga. Itu sebabnya kami memilih pendekatan lintas platform.

Flutter selalu layak dipertimbangkan sebagai salah satu opsi untuk aplikasi lintas platform. Dengan software development kit (SDK) ini, Anda dapat mengembangkan aplikasi untuk iOS, Android, macOS, Linux, Windows, Google Fuchsia, dan web.

Dalam kasus Pocket Account, kami melibatkan pengembang Flutter dalam proyek untuk mengoptimalkan jadwal. Masalahnya adalah teknologi ini menyediakan pengembangan layanan aplikasi secara simultan dan independen. Mengingat kebutuhan untuk membuat UI yang intuitif dan mudah digunakan, Flutter juga sangat cocok.

4. Integrasi dengan rekening bank

Kami menggunakan Plaid sebagai elemen utama integrasi dengan layanan bank. Saat membuat aplikasi keuangan, Anda tidak dapat melakukannya tanpa integrasi solusi pihak ketiga bagi pengguna untuk mengelola rekening bank mereka. Integrasi dengan Plaid telah menjadi salah satu poin penting dari produk manajemen keuangan AI kami. Platform teknologi ini menghubungkan aplikasi dengan rekening bank. Pengguna dapat menerima informasi dari rekening dan melakukan pembayaran tanpa menghentikan penggunaan aplikasi keuangan keluarga.

Pemangku kepentingan proyek memilih Plaid karena prevalensinya. Penerapan solusi ini memungkinkan Anda berinteraksi dengan 70% bank AS dan Kanada. Rekening Saku tidak akan meninggalkan klien lembaga keuangan yang tidak dicakup oleh Plaid. Tim kami akan melakukan integrasi dengan sistem TI bank tertentu pada rilis aplikasi berikutnya.

MEMBANGUN APLIKASI KEUANGAN PERUSAHAAN UNTUK BISNIS

AI dalam keuangan perusahaan dapat mempercepat dan meningkatkan pengambilan keputusan keuangan. Aplikasi keren selalu menyerupai penggunanya. Usaha kecil dan menengah tidak mentolerir kelebihan staf. Di bawah satu cangkang digital, aplikasi ini juga dapat memiliki banyak fitur bermanfaat:

- analitik otomatis

- informasi keuangan real-time

- saran dan menawarkan pilihan solusi

- visualisasi data, dan sebagainya, bergantung pada visi produk Anda

Hari demi hari, para manajer menyeimbangkan arus kas, menilai dan memitigasi risiko keuangan, menganalisis KPI, memberi informasi kepada pemangku kepentingan, dan banyak lagi. Asisten keuangan perusahaan semacam itu memfasilitasi para pendiri dan manajer dengan tugas mereka sehari-hari.

Anda sudah mengetahui manfaat aplikasi ini untuk anggaran keluarga. Sekarang mari kita fokus pada perbedaan solusi keuangan perusahaan.

FITUR UTAMA APLIKASI MANAJEMEN KEUANGAN AI UNTUK BISNIS

Komponen keuangan hadir di semua bidang kegiatan perusahaan. Oleh karena itu, seorang pebisnis membutuhkan lebih dari sekedar pelacak pengeluaran atau layar ATM di sakunya.

Berikut adalah ekspektasi utama bisnis terhadap fungsionalitas aplikasi manajemen keuangan perusahaan:

- Perencanaan keuangan yang strategis

- Pertimbangan dalam perencanaan data makroekonomi dan sektoral. Mungkin asisten keuangan yang cerdas akan memberi tahu Anda pada waktunya bahwa resesi telah terjadi di cakrawala ekonomi. Jadi inilah saatnya untuk keluar dari mode “bisnis seperti biasa” yang nyaman. Saatnya memangkas biaya, membuat cadangan, dan mencari sumber pendapatan alternatif.

- Analisis efektivitas biaya

- Menyoroti hambatan dan area masalah dalam arus keuangan.

- Analisis sejarah penjualan perusahaan dan hubungan dengan pembeli dan pemasok.

- Rekomendasi investasi dana bebas sementara. Opsi investasi portofolio, termasuk menargetkan indeks terkemuka dunia, serta integrasi pialang saham. Singkatnya, seluruh perangkat investasi hingga NFT dan mata uang kripto.

- Pemantauan terus menerus dan perbandingan data keuangan yang direncanakan dan aktual. Saldo akun adalah indikator yang sangat sederhana dan sekaligus berbahaya. Ini menidurkan perhatian dan menciptakan ilusi bahwa semuanya berjalan baik.

Untungnya, aplikasi ini memiliki memori yang baik dan mengingat pengeluaran apa saja yang akan dihadapi perusahaan Anda. Namun, asisten keuangan perusahaan berbasis AI bukanlah jam alarm dan bukan Tuan Tidak. Ia dapat menyarankan beberapa solusi, memberikan pilihan. Terutama jika pengguna mengurus pengenalan masukan dan prioritas. Misalnya, “Ya, kelebihan anggaran telah terjadi pada biaya pemasaran. Tapi saya tidak menyarankan untuk menguranginya”. Pengguna seperti, “Wow! Tapi bagaimana caranya?!"

Lalu, aplikasi tersebut melaporkan bahwa tren global dan regional saat ini menunjukkan bahwa resesi akan berdampak pada klien besar perusahaan tersebut. Mereka pasti akan memangkas biaya dan bahkan mungkin membekukan pembelian. Dalam situasi ini, lebih baik melakukan diversifikasi pesanan, mencari pelanggan baru dari wilayah dan industri yang tidak terlalu terpengaruh oleh penurunan ini. Oleh karena itu, mungkin lebih baik tidak menyentuh anggaran pemasaran, tetapi berikut adalah usulan daftar pos pengeluaran yang akan dipotong.

(Penafian: Kami meminta agar setiap kebetulan dengan percakapan nonfiksi Anda dengan penasihat keuangan kemarin dianggap tidak disengaja).

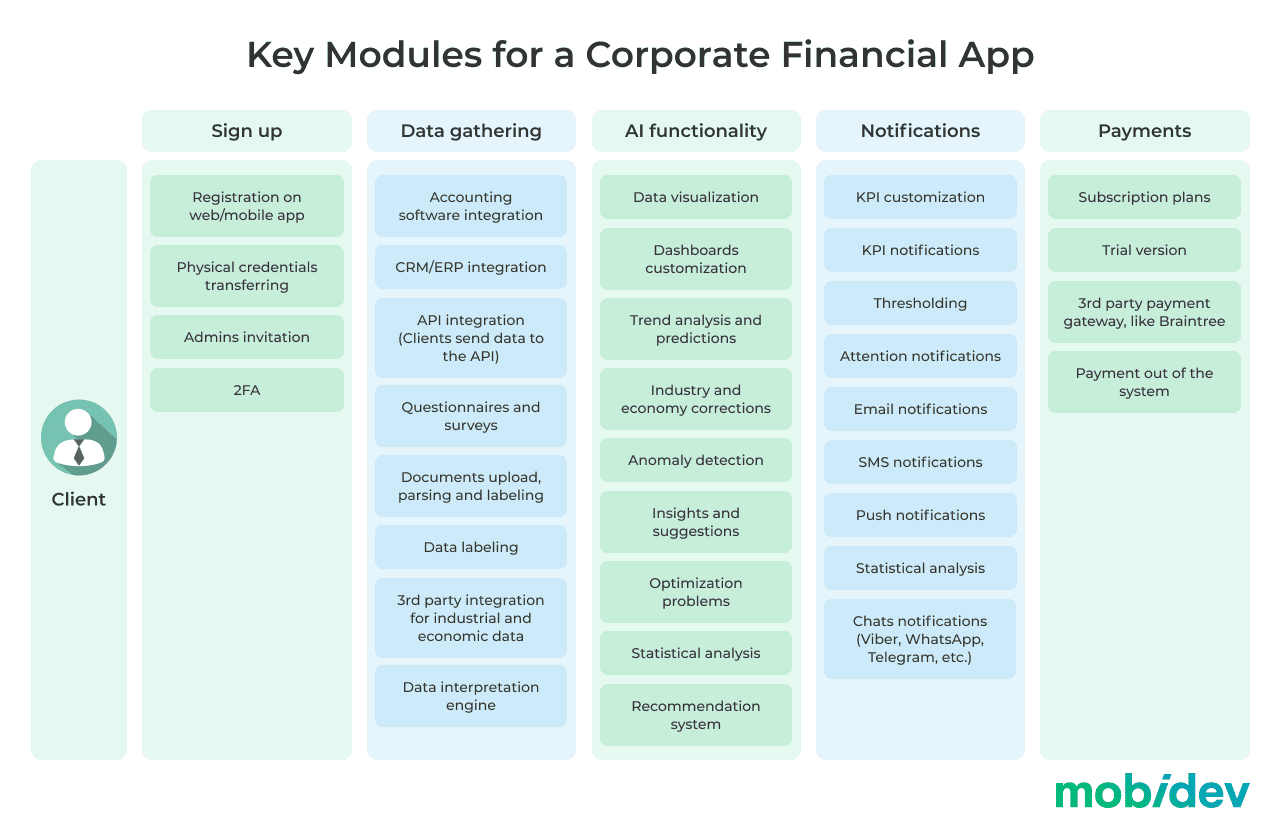

Selanjutnya, kami akan memberikan daftar dan konfigurasi modul fungsional aplikasi manajemen keuangan perusahaan. Serangkaian modul khusus tersebut dapat menjadi dasar aplikasi keuangan bisnis Anda.

Mari daftar dan komentari lima sifat khusus aplikasi pengelolaan uang AI untuk perusahaan :

1. PENGUMPULAN DATA OTOMATIS

Perbedaannya jika dibandingkan dengan alat digital keuangan pribadi di bidang ini terlihat jelas. Input dan pemindaian manual berlaku di aplikasi untuk individu. Selain itu, integrasi sesuai standar Open Banking yang telah kita bahas di atas juga dapat digunakan.

Ada sejumlah besar data dalam solusi keuangan perusahaan. Saluran input yang berfungsi dalam perangkat lunak untuk individu tidak dapat mengatasi tekanan tersebut. Dianjurkan untuk menyimpan di aplikasi perusahaan kemungkinan input manual jika diperlukan dan merangkak dengan pemrosesan OCR berikutnya.

Metode pengumpulan data seperti itu terkadang membantu. Mengunggah dan menguraikan file dalam format spreadsheet juga akan berguna. Sistem dapat dilatih untuk menganalisis, mengidentifikasi dan mendistribusikan data yang terdapat dalam file tersebut ke database yang sesuai. Namun aliran data utama akan masuk ke asisten keuangan bisnis karena integrasi dengan perangkat lunak pihak ketiga.

2. INTEGRASI SOLUSI PIHAK KETIGA

Integrasi adalah elemen inti dari aplikasi pengelolaan uang AI untuk bisnis. Setidaknya ada tiga faktor yang menyebabkan kebutuhan ini:

- Manajemen rekening bank. Pengguna pasti ingin melihat saldo rekening dan melakukan pembayaran tanpa keluar dari aplikasi. Integrasi dengan perangkat lunak bank dan sistem pembayaran adalah wajib.

- Penyerapan data sangatlah penting. Prioritas di area ini diberikan pada software akuntansi, seperti QuickBooks, Kashflow, Xero, Freshbook, Sage, dan lain-lain. Banyak informasi berharga juga terakumulasi dalam sistem ERP dan CRM (SAP, NetSuite, Odoo, Zoho, dll.).

- Pertukaran data aplikasi keuangan dengan produk IT lain dari perusahaan pengguna bersifat dua arah. Aliran informasi yang lancar antara semua sistem perangkat lunak memastikan pengalaman pelanggan yang positif.

Dalam pengembangan aplikasi penganggaran AI, ada dua pendekatan utama untuk integrasi dengan sistem TI yang sudah ada:

- Menerapkan API atau SDK yang ditawarkan oleh vendor perangkat lunak populer

- Membangun dan mengimplementasikan API atau SDK khusus

Aplikasi ini menyerap data dalam berbagai format. Oleh karena itu, validasi data dan pembentukan kumpulan data sangat penting. Pemrosesan data yang benar sering kali memerlukan pembuatan mesin interpretasi data tertentu. Pilih format yang paling nyaman untuk diproses oleh program dan, khususnya, oleh model AI bawaannya. Mesin interpretasi membawa data ke format tunggal dan memeriksa pengisian database. Penting untuk menghindari kesenjangan dalam data keuangan yang berdampak negatif pada kualitas analisis.

3. PROAKTIVITAS APLIKASI

Intensitas interaksi dengan aplikasi korporat jauh lebih tinggi dibandingkan dengan asisten keuangan pribadi. Penasihat robo pribadi dengan sabar menunggu pengguna mengingat keberadaannya. Informasi darinya datang atas permintaan pengguna.

Lebih banyak lagi peristiwa yang terjadi di perusahaan setiap hari. Terkadang Anda perlu bereaksi terhadap perubahan lingkungan bisnis dalam sekejap. Informasi yang ketinggalan jaman bahkan tidak sebanding dengan waktu yang dihabiskan untuk membacanya dan hanya mengganggu. Sebaliknya, nasihat yang tepat waktu akan mencegah masalah. “Diperingatkan sebelumnya.” Tantangan tersebut dapat berupa keterlambatan pembayaran nasabah dalam jumlah besar, perubahan tingkat diskonto bank sentral, fluktuasi mata uang yang signifikan, kinerja perusahaan yang tidak mencapai target, dan sebagainya. Aplikasi ini harus segera menghitung konsekuensi peristiwa tersebut terhadap bisnis pengguna dan memberi tahu mereka. Notifikasi akan sangat bermanfaat bagi aplikasi, jadi buatlah notifikasi tersebut mudah digunakan.

4. VISUALISASI DATA KHUSUS

Aplikasi keuangan menghasilkan banyak informasi untuk keputusan manajemen. Visualisasi berkualitas tinggi sangat diperlukan di sini.

Dimungkinkan untuk mengimplementasikan sekumpulan 100+ dasbor untuk berbagai tujuan dalam satu modul aplikasi. Sistem tiga tingkat disarankan:

- Kumpulan dasbor default dasar

- Kemungkinan menyesuaikan dasbor dan membuat, berdasarkan pedoman, pola visualisasi tambahan yang dapat disimpan dan digunakan pengguna di masa mendatang

- Visualisasi otomatis dengan fokus pada niche/domain/aspek spesifik aktivitas perusahaan dan kategori pengguna target. Misalnya, aplikasi menghasilkan sekumpulan infografis yang menganalisis biaya staf setiap kuartal dan mengirimkannya ke pemangku kepentingan.

5. PENDEKATAN SELULER PERTAMA

Bagaimana cara memahami dan menerapkan pendekatan seperti itu dengan benar? Tentu saja sebagian pengguna masih lebih memilih laptop saat melakukan pembayaran melalui aplikasi. Namun mari kita melangkah lebih jauh dengan berasumsi bahwa pasar akan mengabaikan aplikasi keuangan yang sulit digunakan saat bepergian, di sela-sela rapat, dan sebagainya. Solusi pengelolaan uang untuk perusahaan harus ramah seluler atau tidak muncul sama sekali.

Oleh karena itu, semua informasi keuangan harus ditampilkan secara organik dan nyaman di layar ponsel cerdas, termasuk notifikasi, dashboard, dan lainnya. Pengaturan khusus dan pemrosesan data juga tidak boleh rusak atau terdistorsi. Permasalahan seperti ini cukup menjadi tantangan bagi para pengembang dan desainer. Kami siap menangani tantangan seperti itu dan dengan senang hati akan membantu Anda.

MODUL AI ANALYTICS DALAM APLIKASI PENGELOLAAN UANG USAHA KECIL

Kemajuan AI dapat sangat memperkaya fungsionalitas aplikasi keuangan untuk bisnis. Pastikan untuk menggunakan fitur-fitur mematikan ini!

Analisis berbasis AI adalah kemampuan yang kuat untuk solusi pengelolaan uang bagi perusahaan.

Model AI memungkinkan untuk memprediksi pendapatan dan pengeluaran di masa depan. Titik awalnya adalah data historis. Dimungkinkan juga untuk menelusuri hubungan dan dampak perubahan lingkungan ekonomi eksternal terhadap kondisi keuangan perusahaan. Dengan cara ini, pengembang meningkatkan model, dan perkiraan yang diperoleh berdasarkan model tersebut menjadi lebih akurat. Model seperti ini penting untuk analisis prediktif.

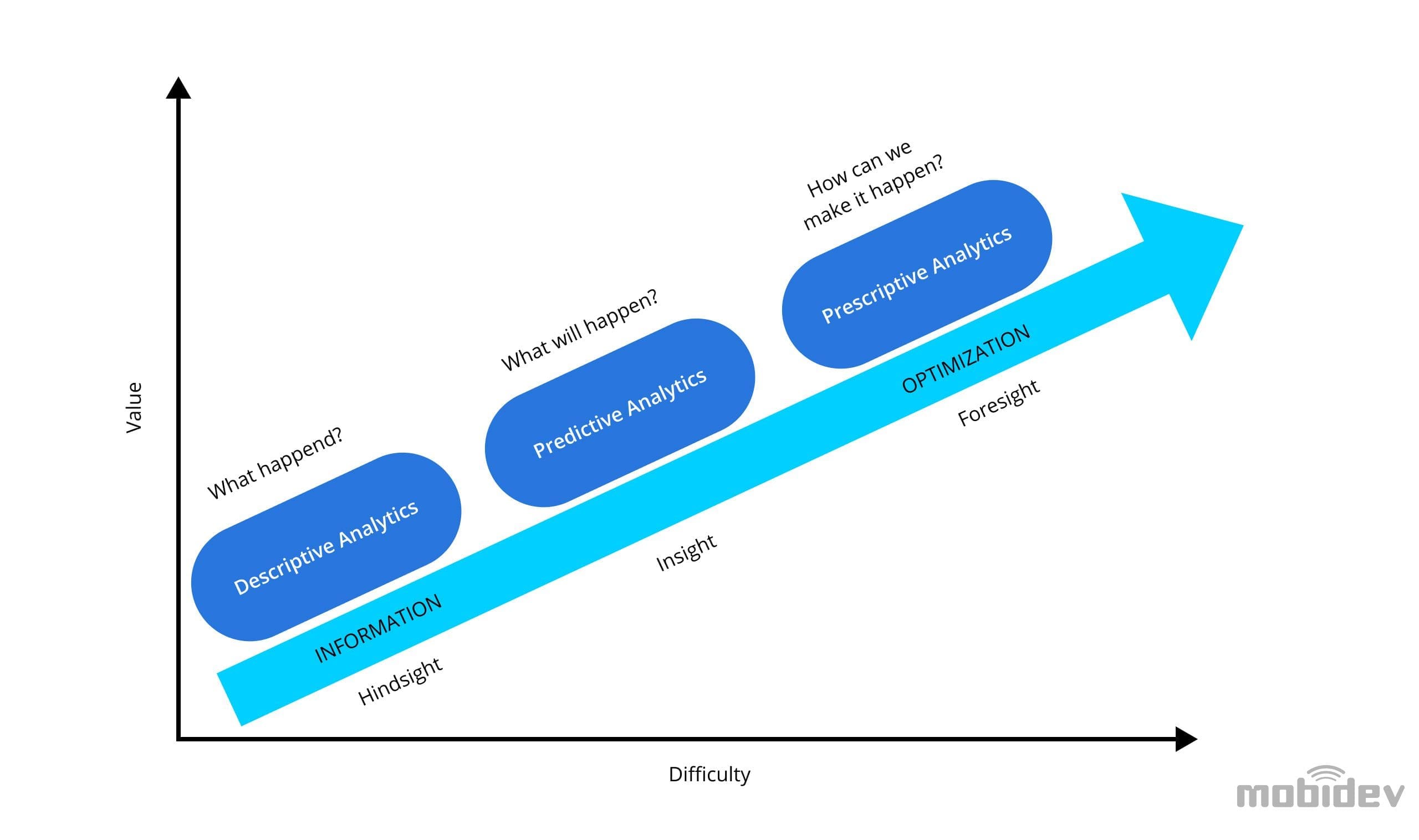

Untuk mempermudah memahami berbagai jenis analitik dan tingkat model, perhatikan hal berikut:

- Analisis deskriptif membedah apa yang sudah terjadi

- Analisis prediktif menunjukkan kepada kita apa yang mungkin terjadi dengan beberapa kemungkinan

- Analisis preskriptif mempertimbangkan semua faktor yang mungkin terjadi dalam skenario dan menyarankan rencana yang dapat ditindaklanjuti, serta menyoroti yang terbaik di antara faktor-faktor tersebut

Saat ini, realistis bahwa modul analitik AI tidak terbatas hanya pada prediksi. Ini tentang menghasilkan rekomendasi yang berbeda dan bahkan skenario pengelolaan keuangan yang berbeda. Maka Anda akan memerlukan perangkat tingkat yang lebih tinggi – analisis preskriptif.

Anda dapat membaca selengkapnya tentang cara kerja algoritme pengambilan keputusan berbasis AI.

APA YANG PENTING UNTUK DIPERTIMBANGKAN SAAT MEMBUAT APLIKASI PENGANGGARAN AI?

Kami menemukan sisi teknis dalam pembuatan aplikasi keuangan bertenaga AI. Sementara itu, jangan abaikan aspek lain dalam memasarkan aplikasi Anda.

1. KEPATUHAN TERHADAP PERATURAN HUKUM

Praktik peraturan mempunyai perbedaan yang signifikan antar wilayah. Oleh karena itu, persoalan kepatuhan terhadap peraturan menjadi salah satu tantangan bagi seorang pendiri startup. Misalnya, AS belum memiliki sistem regulasi terpadu untuk sistem otomatis di sektor keuangan di tingkat federal. Fitur tersebut mempengaruhi pengembangan aplikasi keuangan untuk pasar ini.

Pemahaman terhadap undang-undang jasa keuangan federal (seperti peraturan Anti Pencucian Uang (AML)) adalah wajib. Selain itu, Anda harus memperhatikan hukum setempat di negara bagian tersebut.

Di Eropa, aplikasi keuangan Anda harus mematuhi serangkaian peraturan. Tahukah Anda bahwa, misalnya, aplikasi yang terkait dengan layanan pembayaran apa pun di Uni Eropa harus menggunakan autentikasi multifaktor untuk login pengguna? Ini adalah saat yang tepat untuk menyebutkan fitur AI yang kami tulis di atas.

Kami sangat menyarankan Anda untuk meneliti lingkungan peraturan di wilayah yang penduduknya akan menggunakan aplikasi keuangan Anda. Maka upaya Anda pada aspek teknis dan bisnis pengembangan aplikasi pengelolaan uang AI tidak akan sia-sia. Teknologi yang kami tawarkan kepada Anda akan memastikan kepatuhan aplikasi Anda terhadap peraturan.

2. TIM PENGEMBANGAN BERPENGALAMAN

Mengembangkan aplikasi keuangan berbasis AI lebih rumit dibandingkan aplikasi konvensional. Tim proyek seperti itu juga memerlukan keahlian AI yang mendalam.

Saat bernegosiasi dengan tim tentang pembuatan aplikasi, lihat contoh proyek mereka yang didukung AI. Tanyakan apakah calon kontraktor memiliki semua spesialis yang diperlukan di semua bagian pengembangan aplikasi anggaran, termasuk AI. Perhatikan juga keahlian data yang diperlukan karena AI bekerja dengan data dalam jumlah besar. Menganalisis studi kasus proyek serupa akan membantu Anda membuat pilihan yang baik. Lihatlah lebih dekat orang-orang di balik setiap proyek dan pilih orang yang tepat untuk mewujudkan ide bisnis Anda.

BAGAIMANA MOBIDEV DAPAT MEMBANTU ANDA DALAM PENGEMBANGAN APLIKASI KEUANGAN

Di MobiDev, kami mengikuti alur pengiriman yang jelas yang mencakup penelitian proyek mendalam sebelum mulai bekerja. Oleh karena itu, kami selalu yakin bahwa tim pengembangan dan klien memiliki tujuan proyek yang sama dan memiliki visi yang sama mengenai hasilnya. Anda dapat lebih fokus pada pemasaran dan keuangan proyek karena kami akan menanggung semua masalah teknis.

Seperangkat teknologi lengkap yang mungkin Anda perlukan untuk membuat aplikasi anggaran sudah tersedia. MobiDev telah berulang kali menduduki puncak daftar penyedia AI/ML terbaik, menurut Clutch, Techreviewer, dan GoodFirms.

Kami memiliki pakar internal di bidang AI/ML, blockchain, aplikasi seluler, pengembangan web, BA, desain UX/UI, dll., yang akan memahami inti ide Anda dan mewujudkannya dalam aplikasi.

Prioritas membangun fungsionalitas AI bermanfaat bagi pelanggan. Akal sehat memberitahu kita untuk memulai konstruksi dari fondasi, yaitu fitur AI. Selebihnya adalah masalah teknis dan serupa dengan pengembangan perangkat lunak lainnya.

Itu sebabnya di MobiDev, pengembangan aplikasi pengelolaan uang AI terdiri dari dua bagian utama:

1. Pembuatan modul AI. Bersama Anda, pertama-tama kita harus menilai nilai apa yang dapat diciptakan dari ide dan data yang Anda kumpulkan. Kami akan memverifikasi potensi data dan ide Anda untuk mengembangkan dan melatih model ML. Pilihan untuk menyesuaikan solusi yang sudah jadi juga patut dipertimbangkan.

2. Membangun infrastruktur dimana modul-modul ini beroperasi. Setelah Anda yakin dengan kemampuan modul AI aplikasi Anda, kami akan menyelesaikan pengembangannya.

Beri tahu kami visi produk Anda. Kami akan mendiskusikannya dan menyepakati persyaratannya. Setelah itu, kami akan menawarkan langkah-langkah rinci untuk mengembangkan aplikasi keuangan.